Os fundos de investimento KKR e Pacific Investment Management (PIMCO) estão adquirindo, cada uma, uma participação de 4,9% na Harley-Davidson Financial Services (HDFS), o braço financeiro da icônica marca.

O anúncio foi feito de forma discreta em seu último relatório financeiro sobre o segundo trimestre e o primeiro semestre de 2025 que, mais uma vez, viu um declínio no número de vendas da Harley-Davidson e de sua divisão de motocicletas elétricas, a LiveWire.

A própria Harley-Davidson Serviços Financeiros, que oferece planos de parcelamento na concessionária, além de leasing e seguros, também fechou o segundo trimestre no vermelho, embora com apenas -2% na receita. O lucro operacional também apresentou queda de -2%.

A KKR, um dos maiores fundos de investimento do mundo, tem sido alvo de controvérsias ultimamente, principalmente alegações sobre investimentos antiéticos, como administrar fundos que apoiam a indústria de armas israelense.

A Pacific Investment Management (PIMCO) tem foco na gestão ativa de renda fixa em todo o mundo, mas também administra investimentos em outras classes de ativos, incluindo renda fixa, ações e outros, em mercados públicos e privados. Em 2025, a empresa já havia emprestado quase US$ 6 bilhões.

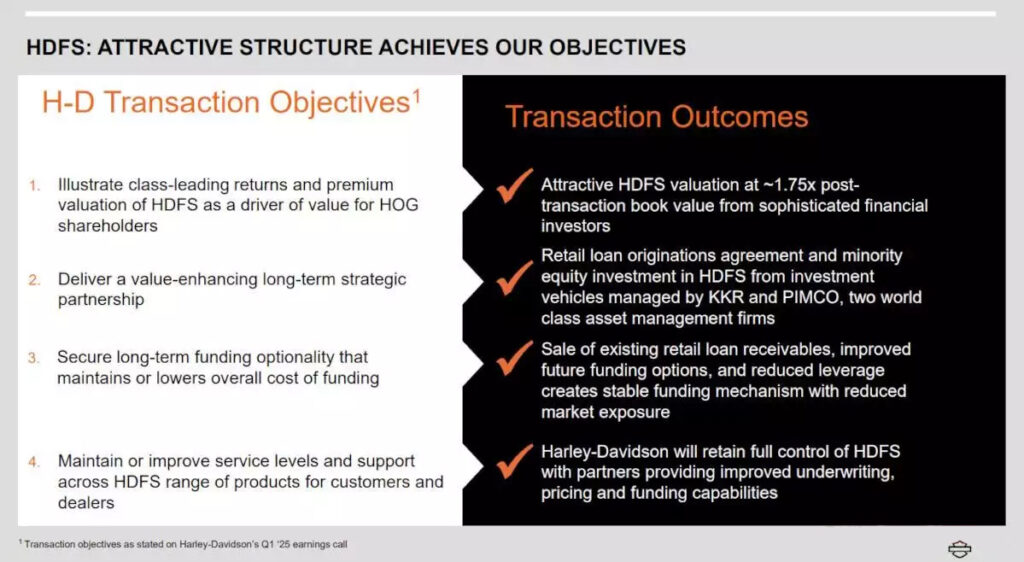

Ambas adquirirão diversas carteiras de empréstimos ao consumidor no valor de US$ 5 bilhões da HDFS e a Harley-Davidson espera usar os recursos para “investimentos”: US$ 450 milhões para quitar dívidas corporativas e aproximadamente US$ 500 milhões para recomprar ações.

Na prática, a Harley-Davidson está vendendo alguns de seus ativos de longo prazo mais fortes para gerar caixa imediato, aumentar o valor da empresa e de suas ações restantes e manter os acionistas satisfeitos no curto prazo. Lembre-se da briga entre os acionistas que a Harley tem vivido.

Devido aos números de vendas em constante declínio, uma parte do Conselho de Administração e dos acionistas começou a exigir cada vez mais intervenções estratégicas, que parecem ter sido (parcialmente) atendidas. O preço das ações da “HOG” subiu 16% imediatamente após o anúncio da venda.